IVA in Italia: la guida definitiva

Calcolare l’IVA non è sempre facile: quando si parla di materia fiscale e più nello specifico dell’IVA in Italia, sorgono infatti molti dubbi dovuti proprio alla complessità dell’argomento.

Questo articolo sarà una guida semplice e completa sulle aliquote IVA: parleremo di definizioni e terminologia, di dichiarazione IVA e di tutte le aliquote IVA in vigore.

Partiamo dall’inizio!

Indice

Che cos’è l’IVA?

L’IVA Acronimo di Imposta Valore Aggiunto, è un contributo che viene applicato sul valore aggiunto di ogni fase della produzione e dello scambio di beni e servizi.

Entrata a far parte dell’ordinamento fiscale italiano nel 1973 attraverso il D.P.R n.633/1972, l’IVA ha sostituito la precedente IGE, Imposta generale sull’entrata.

Il passaggio dall’imposta IGE all’IVA si è reso necessario per uniformare il sistema tributario nazionale a quello degli altri Paesi della Comunità Europea.

L’IVA è infatti stata adottata da tutti i Paesi comunitari, seppur con considerevoli differenze fra le aliquote fissate dai diversi Stati.

Come si calcola l’IVA?

Calcolare l’IVA percentuale significa determinare, a partire dall’aliquota applicata alla base imponibile, il prezzo finale di un bene o servizio.

Gli elementi da tenere in considerazione sono tre:

- il valore reale del prodotto (imponibile = esentasse),

- la sua classe merceologica

- l’aliquota di riferimento.

Ora, supponiamo che la percentuale IVA sia fissata al 22%.

In pratica funziona così: si calcola il valore dell’IVA e si aggiunge il risultato al valore imponibile per determinare il prezzo totale.

Ecco i passaggi e le formule da seguire:

- Valore IVA = valore imponibile x 22 : 100

- Prezzo totale = valore IVA + valore imponibile

Facciamo ora un esempio pratico.

Supponiamo di acquistare un prodotto che, esentasse, costa € 1.000 e di avere un’aliquota pari al 22%. Per conoscere il prezzo finale, basterà eseguire questo calcolo:

- Valore IVA = (1.000 x 22) : 100 = 220

- Prezzo totale = 1.000 + 220 = 1220

Nel caso in cui il prodotto, a seguito di lavorazioni aggiuntive, raggiunga un valore di € 1200, il cliente finale pagherà al venditore:

- La somma pari a 1200 x 22 : 100 = 264 (valore dell’Iva) che, sommato all’imponibile, sarà uguale a € 1200 + € 264 = € 1464

Il commerciante a sua volta verserà all’erario € 44, ovvero la differenza tra l’Iva che il venditore ha ricevuto dal cliente e quella già versata per l’acquisto del prodotto iniziale (264 – 220 = 44).

Ma come funziona il pagamento dell’IVA in Italia?

Chi paga l’IVA?

L’IVA deve essere pagata da chi svolge lavoro autonomo in maniera stabile e continuativa, sia in qualità di persona fisica o società, per cessione di prodotti e prestazioni su territorio italiano.

L’IVA grava infatti sulla cessione di beni e servizi prodotti nell’esercizio di imprese, di arti e di professioni operanti sul territorio nazionale, incluse le importazioni e le transazioni intracomunitarie.

Ciò significa che l’IVA ordinaria viene pagata sia dalle partite IVA che dal consumatore finale.

Chi è esente IVA?

Specifiche operazioni, disciplinate dall’articolo 10 del DPR 633/1972, sono esenti dall’imposta sul valore aggiunto per ragioni di politica economica.

Ecco tutte le categorie a cui si applica l’esenzione IVA:

- Operazioni mediche

- Prestazioni didattiche

- La maggior parte delle locazioni di immobili ad uso abitativo

Le operazioni non imponibili Iva includono inoltre la vendita di beni e la fornitura di servizi nei rapporti con l’estero, nello specifico:

- Esportazioni e operazioni assimilate

- Servizi e scambi internazionali

- Cessioni ai viaggiatori extracomunitari

- Operazioni con San Marino e Città del Vaticano

- Operazioni regolate da Trattati e accordi internazionali

- Cessioni tra stati comunitari

Il regime forfettario: che cosa prevede?

Le persone fisiche residenti in Italia che intraprendono un’attività di impresa, un’arte o professione con ricavi non superiori a € 65.000 possono usufruire del regime forfettario.

Questa opzione prevede l’esonero di gran parte degli adempimenti Iva in Italia, inclusi l’addebito dell’imposta ai clienti e il conseguente versamento all’erario.

Per essere più chiari, per accedere al regime forfettario è necessario che:

- La persona fisica abbia conseguito ricavi o percepito compensi (riferiti all’anno precedente) non superiori a € 65.000.

- La persona fisica abbia affrontato spese non superiori a € 20.000 lordi per lavoro accessorio, lavoro dipendente e onorari a collaboratori.

Coloro che risiedono in un altro Stato dell’Unione Europea o aderente all’Area economica europea e provvedono ad assicurare un adeguato scambio di informazioni possono aderire al regime forfettario se la produzione di almeno il 75% del reddito complessivo avviene in Italia.

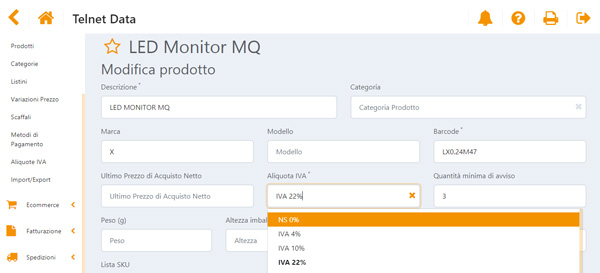

Quali sono le aliquote IVA?

L’aliquota IVA è la percentuale di applicazione dell’imposta relativa al prodotto o al servizio.

Ecco quali sono le aliquote IVA attualmente in vigore in Italia:

- Iva 4%: aliquota minima applicata su beni di primaria importanza (panetteria, generi alimentari e altri);

- Iva 10%: aliquota agevolata applicata su beni e servizi del ramo turistico (alberghi, pizzeria, hotel, ristoranti e simili) su alcuni prodotti alimentari e su lavori di recupero edilizio.

- Iva 22%: aliquota ordinaria applicata su tutti i rimanenti prodotti e servizi su cui non sono previste aliquote ridotte.

Netto di IVA: cosa si intende?

Per netto di iva si intende un valore/prezzo senza il calcolo dell’imposta sul valore aggiunto, il che equivale alla base imponibile.

Quali sono le scadenze periodiche dei versamenti iva?

I contribuenti mensili effettuano il versamento dell’eventuale Iva a debito entro il giorno 16 del mese successivo.

I contribuenti trimestrali invece versano l’imposta entro il 16 del secondo mese successivo a ciascuno dei primi tre trimestri solari (16 maggio, 20 agosto e 16 novembre).

Se vuoi approfondire l’argomento, leggi questo articolo sulle scadenze IVA trimestrali.

Quando si effettua il versamento iva annuale?

Imprese e lavoratori autonomi che presentano dichiarazione annuale IVA (di cui parleremo nei prossimi paragrafi) devono provvedere entro il 16 marzo al versamento dell’imposta dovuta a seguito della dichiarazione presentata.

Che cosa significa detrarre l’iva?

Detrarre l’iva vuol dire ridurre direttamente un importo del tributo da versare. Le detrazioni dunque riportano un beneficio fiscale sull’imposta da pagare, riducendone il valore.

Ora che hai capito che cosa vuol dire scaricare l’IVA, facciamo un esempio pratico:

- L’impresa X salda all’impresa Y una fattura di vendita comprensiva di Iva;

- Contestualmente, l’impresa X vende all’impresa Z il proprio prodotto includendo l’Iva;

- Alla scadenza prevista, l’impresa X verserà all’erario soltanto la differenza del tributo (dunque, il tributo sulla sola quota di valore aggiunto);

Alla fine del processo, la situazione sarà la seguente:

- Il consumatore è l’unico gravato dall’Iva senza alcuna possibilità di benefici;

- Gli operatori intermedi (aziende, partite iva e simili) sono soggetti passivi dell’imposta sul valore aggiunto ma con possibilità di detrazione.

Omesso versamento IVA: quali sono le sanzioni?

Nel caso in cui si incorra in versamenti IVA omessi o versati solo in parte, sia a livello periodico che annuale, vi è la possibilità di richiedere la riduzione della sanzione attraverso ravvedimento operoso.

Il vincolo è, però, eseguire l’operazione prima che l’Agenzia delle Entrate invii la comunicazione di irregolarità.

Va specificato che, oltre i 250.000 euro annuali, l’omesso versamento dell’IVA in Italia diventa una sanzione penale.

In particolare, l’omissione del versamento IVA è regolato dall’articolo 10-ter D.Lgs. 74/2000.

Tutti coloro che non versano, entro la scadenza prevista per il versamento dell’acconto riferito al periodo d’imposta successivo l’imposta sul valore aggiunto calcolata in base alla dichiarazione annuale, per un ammontare superiore a € 250.000 per ogni periodo d’imposta verranno sanzionati con la reclusione da sei mesi a due anni.

Approfondiamo ora l’argomento: quali sono i termini di presentazione della dichiarazione IVA?

Ma partiamo dalle basi.

Dichiarazione IVA cos’è?

La dichiarazione IVA è un modello di dichiarazione che deve essere obbligatoriamente compilato da tutti i contribuenti titolari di partita IVA.

In particolare, il modello di dichiarazione IVA è indispensabile per calcolare le imposte, da cui si evince se il contribuente è tenuto a versare l’IVA o se ha diritto a un eventuale credito IVA.

Di seguito analizziamo passo per passo le regole e le novità della dichiarazione Iva annuale.

Chi deve presentare la dichiarazione Iva?

La dichiarazione deve essere presentata da tutti i contribuenti titolari di partita Iva che esercitano attività d’impresa, professionali o artistiche.

Dichiarazione IVA annuale: la scadenza

La dichiarazione IVA 2022, relativa al periodo di imposta del 2021, deve essere presentata tra il 1 febbraio e il 2 maggio 2022 esclusivamente in via telematica all’Agenzia delle Entrate.

In particolare, la dichiarazione IVA si considera presentata e inviata correttamente solo nel momento in cui l’Agenzia delle Entrate ne conferma l’avvenuta ricezione tramite notifica telematica (consultabile nella sezione “Ricevute”).

Dichiarazione IVA annuale: come si fa?

Dal 1 gennaio 2021 l’Agenzia delle Entrate ha avviato in via sperimentale la dichiarazione Iva precompilata.

Questa è una nuova modalità di compilazione e invio telematico atta a semplificare e snellire le procedure tributarie, ma che dovrà comunque essere testata sul campo per essere convalidata definitivamente.

Ora che sai come si può fare la dichiarazione IVA, ecco le modalità attraverso cui è possibile inviare il modulo:

- In modo diretto dal dichiarante

- Tramite un intermediario abilitato

- Tramite altri incaricati per le amministrazioni dello Stato

- Tramite società appartenenti all’albo dei Dottori Commercialisti e degli Esperti contabili

- Tramite società appartenenti all’albo dei Consulenti del Lavoro

Omessa presentazione dichiarazione Iva, quali sono le sanzioni?

L’Agenzia delle Entrate è molto chiara sulla dichiarazione IVA.

La dichiarazione dell’imposta sul valore aggiunto presentata oltre i 90 giorni dalla scadenza dei termini, si considera omessa: non vi è dunque possibilità di ravvedimento.

In questo caso, l’omissione è punita con una sanzione del valore dal 120% al 240% maggiore dell’imposta dovuta, in ogni caso mai inferiore all’importo di € 250,00.

Oltre i 90 giorni le dichiarazioni sono considerate omesse, ma risultano valide ai fini della riscossione delle imposte dovute secondo gli imponibili dichiarati.

Invece, nel caso di omessa dichiarazione dell’imposta sul valore aggiunto in assenza di imposta dovuta o imposta a credito, verrà commisurata una sanzione da € 258,00 a 2065,00.

L’eventuale credito Iva non può essere recuperato né nelle dichiarazioni periodiche né in quella annuale e non può essere rimborsato.

Inoltre, l’IVA a credito può essere recuperata solo attivando la procedura di indebito oggettivo.

Esonero dichiarazione Iva

Per determinate disposizioni normative rimangono escluse dall’obbligo di dichiarazione alcune categorie di contribuenti.

Ecco i regimi fiscali vigenti esonerati ai fini IVA:

- le partite Iva a regime forfettario e minimo;

- i produttori agricoli esonerati dagli adempimenti;

- l’imprenditoria giovanile e lavoratori in mobilità che si avvalgono del regime fiscale agevolato;

- i soggetti passivi d’imposta che risiedono in altri stati membri della Comunità europea che, nell’anno precedente, hanno effettuato operazioni non imponibili;

- i soggetti che hanno svolto attività commerciali, di intrattenimento e spettacolo a scopi istituzionali ed esonerati dagli adempimenti Iva;

- residenti o domiciliati in territorio extra europeo, identificati ai fini d’IVA nel territorio italiano attraverso l’articolo 74-quinquies del Dpr n. 633/1972;

- raccoglitori occasionali di prodotti selvatici non legnosi e piante officinali inquadrate dalla classe Ateco 02.30.

Dichiarazione Iva agevolata

L’Iva agevolata è un’agevolazione fiscale prevista per:

- interventi di ristrutturazione edilizia (iva 10%)

- interventi di manutenzione ordinaria e straordinaria (iva 10%)

- costruzione o ampliamento di immobili abitativi non di lusso (iva 4%)

- acquisto di beni destinati a portatori di disabilità (iva 4%).

Gli aventi diritto all’aliquota agevolata devono compilare una specifica autocertificazione da consegnare all’azienda che vende i beni o effettua i lavori.

Dichiarazione Iva integrativa

Nel caso in cui il contribuente si renda conto di aver trasmesso una dichiarazione inesatta dopo il termine di scadenza fissato al 30 Aprile, può compilare una dichiarazione Iva integrativa entro il 31 dicembre del quinto anno successivo a quello in cui è stata trasmessa la dichiarazione errata.

Se il titolare di partita Iva si accorge di aver compilato e trasmesso una dichiarazione errata prima della scadenza dei termini, basterà inviare un nuovo modello correttivo entro la scadenza del 30 aprile, barrando la casella “Correttiva nei termini”.

Dichiarazione IVA 2022: le novità

L’Agenzia delle entrate ha introdotto alcune novità relative ai quadri VE, VR e VO per la dichiarazione Iva 2022.

In particolare:

- Quadro VE, “operazioni attive e determinazione del volume d’affari”.

In ottemperanza al Decreto ministeriale del 19 dicembre 2021, è stata introdotta una nuova percentuale di compensazione, pari al 6,4%, in sostituzione alla precedente del 6% nella sezione 1 rigo V3.Inoltre, le percentuali del 7,65% e del 7,95% sono state sostituite con le percentuali di compensazione del 9,5% in seguito alle misure contenute nell’art. 68, comma 1 del decreto legge Sostegni bis.

- Quadro VF, “operazioni passive e Iva ammessa in detrazione”.

Anche in questo settore, alla sezione 1 rigo VF4, sono state apportate modifiche relative alle percentuali di compensazione.

In particolare, la sezione 3-A rigo VF34, al campo 7 e il campo 9 sono state rinominate rispettivamente “Operazioni esenti art. 19, co.3, lett. a-bis) e d-bis)” e “Operazioni esenti legge n.178/2020”.

- Quadro VO, “comunicazione delle opzioni e revoche”.

In questo caso, sono stati rinominati i righi VO10 e VO11, in ottemperanza alle novità implementate dal decreto legislativo n. 83/2021.

È stato inoltre introdotto un nuovo rigo, il VO17, per permettere a tutti i soggetti che operano all’interno dei servizi indicati nell’articolo 7-octies di poter comunicare la revoca dell’opzione precedentemente esercitata.

Tutte queste novità vanno ad aggiungersi ai cambiamenti introdotti nel 2021:

- Possibilità di attingere a un nuovo modello precompilato a partire dal 1 gennaio 2021 sul sito dell’Agenzia delle Entrate.

Possibile grazie all’acquisizione dei dati ricavati dalla fatturazione elettronica, lo scopo della nuova procedura con modello precompilato è semplificare quanto possibile il rapporto tra contribuente e fisco.

Inoltre con questa modalità si cerca di contenere il rischio di evasione ed elusione fiscale, confidando sull’adempimento spontaneo.

- Nuovi codici obbligatori per agevolare la raccolta di dati per l’Agenzia delle Entrate, come il formato XML consente all’AdE di generare automaticamente i registri Iva, le comunicazioni e la dichiarazione Iva annuale;

- Ridurzione dell’aliquota per le cessioni di beni essenziali per il contenimento e la gestione dell’emergenza pandemica;

- Regime forfettario esteso all’attività oleoturistica;

- Modifiche relative alla disciplina della prestazione di servizi di telecomunicazione, telediffusione, tele radiodiffusione ed elettronici offerte a committenti non soggetti passivi.

- Semplificazione in materia di dichiarazioni d’intento.

Conclusione

L’Iva in Italia, dunque, è la principale delle imposte indirette, ovvero quelle imposte che non agiscono sugli introiti prodotti sul momento da una persona, ma che colpiscono le somme spese per scambi e consumi

Se hai bisogno di ulteriori informazioni sulla corretta gestione del tuo patrimonio fiscale, non esitare a contattarci: troveremo il software gestionale più adatto a te!

Scopri il nostro software per la fatturazione

Data Cash è il gestionale realizzato da Telnet Data per organizzare al meglio la fatturazione della tua attività.

Inserisci i tuoi prodotti e/o servizi e seleziona l’imposta IVA conforme in pochi secondi.

Contattaci ora per avere la prova gratuita di 10 giorni di Data Cash.